De alguns anos pra cá, inúmeros brasileiros se aventuraram no mercado de criptomoedas. Concebidas como uma alternativa aos clássicos modelos de investimento, a bitcoin e outras tantas moedas virtuais desvinculadas a uma autoridade monetária central chamaram a atenção do mundo, sobretudo após seus picos de valorização.

Mas como funciona a relação das criptomoedas e o Direito Tributário? É preciso informar algo em meu imposto de renda? Ou pior, é preciso pagar algum imposto sobre as criptomoedas que adquiri? O artigo de hoje esclarecerá quais são as regras que o investidor deve observar para ficar em dia com o imposto de renda.

Preciso declarar minhas criptomoedas na declaração de ajuste anual do imposto de renda?

Sim. Quem possuía moedas virtuais em 31/12/17 está obrigado a inserir essa informação em sua declaração de ajuste anual de imposto de renda referente ao exercício de 2018. A informação deve ser prestada na ficha “bens e direitos”, sendo o ativo classificado como “outros bens”. Na descrição do bem ou direito, serão informadas, no mínimo, a data de aquisição e a quantidade de criptomoedas adquiridas. Recomenda-se também a identificação do vendedor.

Atenção! O valor a ser informado não corresponde à cotação da moeda em 31/12/17, mas sim ao valor, em reais, do custo de aquisição. Caso existam diversas operações de compra, será preciso somar os valoresdos custos de aquisição, em reais, de cada uma das compras.

A declaração de ajuste anual de imposto de renda pode ser apresentada pelo próprio contribuinte. Contudo, para evitar incoerências na inserção de informações, recomenda-se o auxílio de advogado tributarista com experiência na confecção de declarações de ajuste anual complexas.

Preciso pagar algum imposto sobre as minhas moedas virtuais?

A manutenção de moedas virtuais depende de mera declaração. A venda de criptomoedas, contudo, sofre a incidência de imposto de renda sempre que for verificado um ganho de capital, isto é, uma variação positiva entre o custo de aquisição e o valor de alienação. Logo:

Valor de Alienação – Custo de Aquisição = Ganho de Capital

Essa é uma questão extremamente importante e que gera muitas dúvidas entre os contribuintes: o imposto de renda não incide sobre o valor da venda, mas sim sobre o ganho de capital!

Essa modalidade de tributação não ocorre apenas com as criptomoedas, mas sim com qualquer venda ou liquidação de ativo com ganho de capital que a pessoa física realize durante o ano. O ganho de capital na venda de um imóvel, por exemplo, também segue a mesma lógica da tributação das moedas virtuais (para saber mais sobre como funciona o imposto de renda sobre a venda de imóveis, clique aqui).

No caso das criptomoedas, o ganho de capital será verificado apenas quando o valor de venda for superior ao de compra. Ou seja, um indivíduo que adquiri, por exemplo, uma unidade de bitcoin em novembro de 2016 por R$ 3.000,00 (custo de aquisição) e a vende em junho de 2017 pelo valor de R$ 18.000,00 (valor de alienação), registra um ganho de capital de R$ 15.000,00.

Quando não há o dever de pagar imposto?

A legislação brasileira, contudo, deixa de tributar o ganho de capital na alienação de moedas virtuais, quando o volume de vendas dessa modalidade de ativo for inferior a R$ 35.000,00. Logo, no exemplo acima, se a venda de uma unidade de bitcoin por R$ 18.000,00 for a única realizada pelo sujeito no mês de abril de 2017, não haverá o dever de pagar imposto de renda sobre o ganho de capital na operação.

Se, por outro lado, estivéssemos falando em duas unidades de bitcoin, cada uma delas adquirida e vendida pelos mesmos valores e nos mesmos meses, surgiria o dever de pagar o imposto sobre o ganho de capital, uma vez que o montante total de alienação de moedas virtuais no mês de abril de 2017, para aquele indivíduo, foi superior a R$ 35.000,00 (R$ 18.000,00 x 2 = R$ 36.000,00).

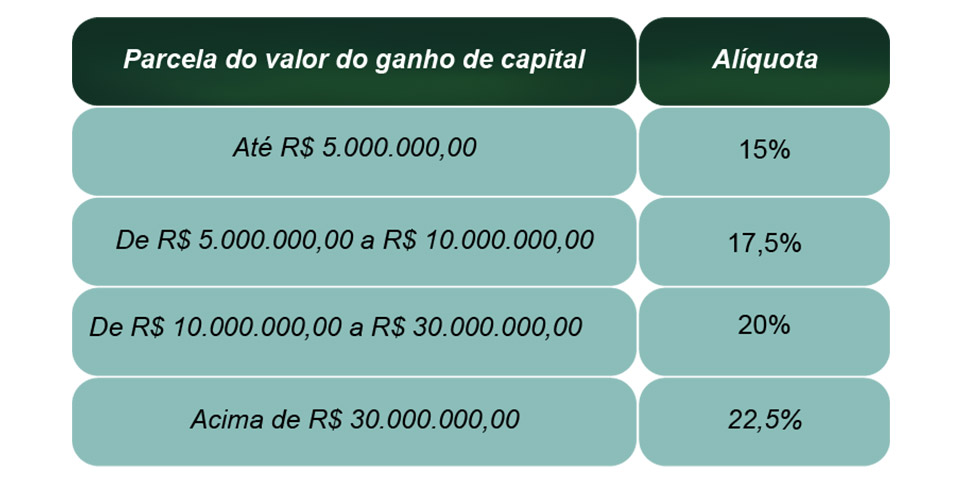

Desde 01/01/17, o ganho de capital sobre a venda de moedas virtuais é tributado com base numa tabela progressiva, cujas alíquotas variam de 15% a 22,5%, conforme o valor do ganho:

Ou seja, caso o ganho de capital (variação positiva entre o valor de alienação e o custo de aquisição) na venda de moedas virtuais não tenha superado cinco milhões de reais, o imposto de renda incidirá sob a alíquota de 15%.

A declaração do ganho de capital recebido na venda de criptomoedas e correspondente apuração do imposto de renda devido são realizadas em software próprio da Receita Federal, denominado Programa de Apuração dos Ganhos de Capital (GCAP). Após a inserção de informações sobre a venda da moeda virtual no GCAP, os dados da operação deverão ser exportados para a declaração de ajuste anual de imposto de renda, entregue entre março e abril do ano seguinte ao da venda das criptomoedas.

Quais os riscos de eu não declarar as minhas moedas virtuais ou não pagar imposto sobre o ganho de capital?

A ficha da declaração de bens e direitos constante na declaração de ajuste anual do imposto de renda é importante para demonstrar a situação patrimonial do contribuinte no término do ano-calendário. Ano a ano, é demonstrada a sua evolução patrimonial que, por óbvio, deve estar em harmonia com a renda recebida, independente de ser tributável ou não.

Assim, por exemplo, um sujeito que aufere um total de rendimentos, tributáveis ou não, de R$ 50.000,00 durante um ano-calendário deverá estar preparado para justificar a aquisição de imóvel à vista e com recursos próprios no valor de R$ 500.000,00. Eventualmente, a origem dos recursos para a aquisição desse imóvel de podem ter decorrido da venda de outro imóvel de sua propriedade ou mesmo de valores economizados ao longo de anos em sua caderneta de poupança: ambos ativos (outro imóvel e saldo em caderneta de poupança) devem estar descritos em sua declaração de bens e direitos dos anos anteriores, para que seja justificada a origem de recursos para a aquisição de patrimônio.

Como é justificada à Receita Federal o recebimento desses recursos?

Com a variação da cotação das moedas virtuais, é bastante plausível que o indivíduo obtenha elevados ganhos com a aquisição de criptomoedas “na baixa” e a sua venda “na alta”. O recebimento desses recursos, contudo, deve ser devidamente justificado, sob pena de o investidor ser convidado a prestar esclarecimentos à Receita Federal. A justificativa da origem desse patrimônio é realizada por meio da declaração de bens: o investidor que informa possuir, por exemplo, determinado número de bitcoins em 31/12/16 e o seu correspondente custo de aquisição, estará seguro para receber em sua conta bancária os recursos decorrentes da venda da moeda virtual.

Você sabia que a mordida do leão do Imposto de Renda pode chegar até 75% do valor do tributo em caso de não declaração?

Na hipótese de não pagamento do imposto de renda devido sobre o ganho de capital na venda de criptomoedas, haverá a incidência de multa e de correção monetária pela Selic. A multa pelo recolhimento em atraso é de 0,33% ao dia, limitada a 20% sobre o valor do imposto.

Caso a Receita apure que houve omissão de declaração, ou declaração em valor a menor, a e lavre auto de infração contra o investidor, o imposto é acrescido de multa de ofício correspondente a 75% do valor do tributo.

O indivíduo que deixa de declarar o imposto também está sujeito a implicações na esfera criminal, porquanto a conduta poderá ser caracterizar a prática de sonegação fiscal.

De qualquer modo, sempre que o investidor receber algum comunicado da Receita Federal relativo à falta de pagamento de tributo ou à prestação de esclarecimentos ao órgão mostra-se recomendável a busca por orientação de um advogado tributarista.

Criptomoedas e a garantia de sigilo sobre a titularidade

Quando se fala em criptomoedas, há quem levante o argumento de que essa modalidade de investimento é um bom negócio porque, dentre outras razões, há dificuldade em identificar seus efetivos proprietários. Por causa dessa peculiaridade, o ativo se tornaria passível de omissão às autoridades fazendárias e, portanto, circularia livremente, sem a devida informação aos órgãos reguladores e sem sofrer a eventual incidência de tributos.

Esse é, contudo, um posicionamento temerário. No decorrer dos últimos anos, pode-se identificar um movimento internacional pela transparência fiscal, que vem levando diversos países que antes viviam da oferta de absoluto sigilo bancário a renunciar a essas regulamentações em favor de um padrão internacional de cooperação. Nesse contexto, lugares como Suíça, Ilhas Cayman, Hong Kong, Panamá, dentre outros, têm aderido a acordos internacionais que asseguram a troca de informações com autoridades fazendárias de todo o mundo sobre o patrimônio mantido nesses países.

Será o fim dos chamados paraísos fiscais?

Aquele patrimônio que até então era considerado livre de rastreamento, portanto, hoje está ao alcance das autoridades fiscais de todo o mundo. Ainda, após essa recente mudança de paradigma global, desencadearam-se diversos escândalos e vazamentos de informações (Panamá Papers, Bahamas Leaks, Paradise Papers, etc.) sobre pessoas e empresas que mantinham patrimônio, por vezes ilegalmente, em paraísos fiscais.

Logo as criptomoedas podem ser, até o momento, de difícil rastreamento, contudo é provável que dentro de poucos anos esse sigilo sobre a propriedade deixe de ser realidade, acontecendo com os investidores em moedas virtuais exatamente aquilo que hoje ocorre com titulares de patrimônio em paraísos fiscais: a manutenção de ativos é lícita, contudo devem ser cumpridas as obrigações estabelecidas na legislação tributária.

Como regularizar as criptomoedas adquiridas em anos anteriores a 2017?

Para evitar problemas com o fisco, é preciso inserir as informações sobre a propriedade de moedas virtuais na declaração de bens e direitos do investidor. Para os anos anteriores de 2017, basta retificar cada uma das declarações de ajuste anual de imposto de renda referentes ao período em que o investidor possui aplicações na moeda virtual.

Se realizada alguma venda com ganho de capital nos anos anteriores, é necessária a sua declaração e apuração do imposto de renda eventualmente devido, acompanhada do pagamento do tributo com juros (Selic) e multa de mora (0,33% ao dia, limitada a 20% sobre o valor do imposto).

Se a regularização ocorrer antes de qualquer procedimento investigatório de ofício, fica o investidor dispensado do pagamento da multa de 75%, bem como de eventuais implicações criminais decorrentes da omissão de declaração e recolhimento do tributo.

São claras, portanto, as vantagens de estar regular com a Receita Federal em relação às suas criptomoedas. Isso evitará problemas futuros e lhe assegurará maior segurança e tranqüilidade para conduzir os seus investimentos.

Para uma inserção segura de informações em sua declaração de ajuste anual de imposto de renda, tanto em relação ao ano-calendário de 2017, quando em relação a anos-calendário anteriores, recomenda-se o auxílio de advogado tributarista.

Se você gostou desse artigo, deixe o seu comentário abaixo, ou caso você tenha alguma sugestão de tema, mande para a gente.

Abraços,

Garrastazu Advogados.

Fique por dentro das nossas novidades.

Acompanhe nosso blog e nossas redes sociais.