Quando se fala em tributação no Brasil, a primeira coisa que vem à mente é a complexidade da legislação fiscal. O problema não atinge apenas empresários, de modo que o cidadão comum muitas vezes também se torna vítima do verdadeiro emaranhado de leis, instruções normativas, atos declaratórios ou portarias que formam o chamado Sistema Tributário Nacional.

Até mesmo os contribuintes mais bem preparados e habituados com o direito tributário acabam, por vezes, sendo surpreendidos pelas elevadas multas e encargos decorrentes de alguma incorreção na forma de declarar ou pagar os tributos. Daí a necessidade de haver um acompanhamento constante dessas questões por um advogado tributarista.

Como funciona o cálculo do ganho de capital na alienação de imóvel para pessoas físicas?

A venda ou alienação de um bem ou direito com ganho de capital é uma das situações em que o cidadão comum enfrenta a complexidade da legislação tributária. Por desconhecer as regras dessa modalidade de tributação da renda, muitos contribuintes acabam pagando mais imposto do que realmente deveriam. Por isso, a Garrastazu preparou este artigo focado nas regras de tributação no ganho de capital na alienação de imóveis.

O que é o ganho de capital?

A pessoa física que aliene bens ou direitos de qualquer natureza deve recolher imposto de renda sobre o ganho de capital, assim compreendido como a diferença entre o valor de venda e o custo de aquisição. A alienação não se limita à venda do bem ou direito. Será considerada alienação, por exemplo, a liquidação de ativo, a doação, o divórcio, a dissolução da união estável, o inventário e a permuta.

Por “bens ou direitos de qualquer natureza” se compreende qualquer ativo de propriedade do contribuinte. Podem ser imóveis, automóveis, embarcações, ações, obras de arte, cotas de participação societária, bitcoins e outras criptomoedas.

Genericamente falando, na hipótese de um contribuinte que adquire um imóvel por R$ 500.000,00 e o venda por R$ 700.000,00, verifica-se um ganho de capital de R$ 200.000,00, sobre o qual incidirá o imposto de renda. Conforme veremos adiante, a legislação admite a utilização de percentuais e fatores de redução que implicam a diminuição do imposto a recolher, bem como de deduções ao ganho de capital – implicando sua redução – e o diferimento do pagamento (prorrogação do prazo).

Custo de aquisição, como é composto?

Muitos contribuintes acreditam que o custo de aquisição corresponde apenas ao preço pago pelo imóvel quando de sua compra. Ocorre que a legislação admite a inclusão de outras despesas, tais como os gastos com corretagem efetivamente suportados quando da compra do imóvel e as despesas com edificações, ampliações ou reformas. Ou seja, as despesas com a instalação de uma piscina ou com a reforma do imóvel poderão ser computadas no custo de aquisição.

Também compõem o custo de aquisição do imóvel as despesas com a realização de obras públicas que beneficiem o imóvel (calçamento, instalação de rede de esgoto), o valor do imposto de transmissão (ITBI ou ITCD) pago quando da aquisição do imóvel, o valor da contribuição de melhoria paga, as despesas de registro e escritura quando da aquisição do imóvel, os juros e demais acréscimos pagos durante a aquisição do imóvel e o valor do laudêmio pago. É importante ressaltar que, para que seja admitida sua inclusão no custo de aquisição, essas despesas devem ser comprovadamente suportadas pelo proprietário.

Como saber o custo de aquisição?

O primeiro passo é realizar, se necessário, a atualização do custo de aquisição do bem, para que seja encontrado o seu valor em reais em 31/12/1995. Para tanto, o programa de apuração do ganho de capital (GCAP) disponibiliza uma tabela com os índices de atualização monetária conforme o ano de aquisição do imóvel.

Quais os Percentuais de redução aplicáveis aos imóveis adquiridos até 31 de dezembro de 1988?

O ganho de capital bruto (chamado “Resultado 1”) é apurado a partir da diferença entre o valor de alienação e o custo de aquisição do imóvel. No custo de aquisição podem ser incluídas algumas despesas suportadas com o imóvel, tais como o custo de corretagem suportado quando da aquisição, as despesas com edificação, ampliação ou reforma do imóvel, dentre outros.

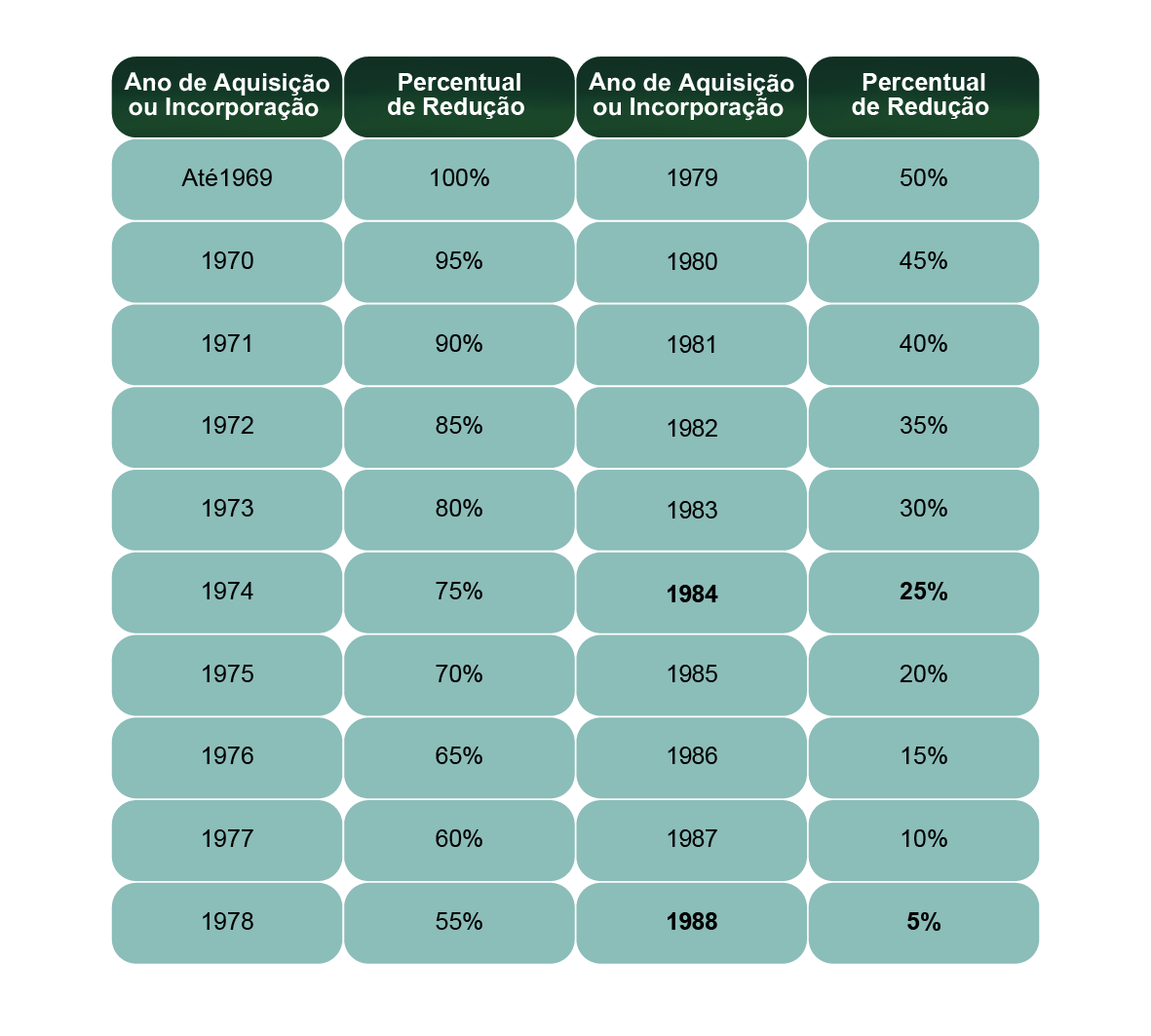

Nos termos do art. 18 da Lei 7.713/88, após apurar o ganho de capital bruto na alienação de imóvel (“Resultado 1”), sobre este valor se aplicam os percentuais de redução da tabela abaixo, de acordo com o ano de aquisição/incorporação do imóvel. Importante observar que a alienação de imóvel adquirido ou incorporado até 1969 é isenta do imposto:

Com a aplicação desse percentual de redução sobre o ganho de capital bruto, chega-se ao chamado “Resultado 2”.

Quais são os fatores de redução aplicáveis?

Para os imóveis alienados por pessoa física cuja aquisição ocorreu até novembro de 2005, aplica-se um fator de redução apurado de acordo com o número de meses transcorridos entre a data de aquisição e novembro de 2005. Os imóveis adquiridos até dezembro de 1995 adotarão janeiro de 1996 como termo inicial para a contagem de meses. Essa primeira etapa de apuração do fator de redução, computada entre jan/96 e nov/05, chama-se FR1.

E como devem ser aplicadas?

- - FR1 deve ser aplicada sobre o “Resultado 2”;

- - com a aplicação do FR1 ao “Resultado 2”, encontramos o “Resultado 3”;

- - entre dez/05 e a data de efetiva alienação, aplica-se outro fator de redução, chamado FR2, em percentual inferior ao FR1;

- - com a aplicação do FR2 ao “Resultado 3”, encontramos o “Resultado 4”.

Confira 2 fórmulas dos fatores de redução:

FR1 = 1/1,0060m1, onde "m1" corresponde ao número de meses-calendário ou fração decorridos entre a data de aquisição do imóvel e o mês de novembro de 2005, inclusive na hipótese de a alienação ocorrer no referido mês

FR2 = 1/1,0035m2, onde "m2" corresponde ao número de meses-calendário ou fração decorridos entre o mês seguinte ao da publicação desta Lei ou o mês da aquisição do imóvel, se posterior, e o de sua alienação.

Quem tem direito a isenção para imóveis de até R$ 440.000,00?

É isenta de imposto de renda sobre o ganho de capital a alienação do único bem imóvel cujo valor não ultrapasse R$ 440.000,00. Para se beneficiar desta isenção, é preciso que o vendedor não tenha efetuado, nos últimos 5 anos, outra alienação de imóvel a qualquer título, independente de ter sofrido incidência do imposto.

A isenção é aplicável a qualquer tipo de imóvel, independentemente de ser possuído individualmente ou em comunhão ou condomínio. O limite de R$ 440.000,00 deve ser considerado em relação à parcela do condômino ou coproprietário na hipótese de imóvel possuído em condomínio ou comunhão.

Como é a aplicação do produto da venda de imóvel na aquisição de outro imóvel?

É isento do imposto de renda sobre o ganho de capital o produto da venda de imóvel residencial por pessoa física, quando aplicado na aquisição de imóveis residenciais dentro de um prazo de 180 dias a contar da assinatura do contrato. Na hipótese de aplicação parcial do produto da venda na aquisição de outro imóvel residencial, será isenta do imposto de renda a parcela do ganho de capital que corresponda proporcionalmente à razão entre o valor aplicado na aquisição do novo imóvel e o valor total da venda. A partir da aplicação desse redutor, chega-se ao chamado “Resultado 5”.

Confira 3 exemplos e simulação (datas e valores hipotéticos)

Exemplo 1 - Imóvel adquirido em 1988 e alienado em maio de 2017.

- (a) Data de aquisição: 01/04/1988

- (b) Valor de aquisição convertido para R$ em 31/12/95: R$ 400.000,00

- (c) Valor de edificações, ampliações ou reformas realizadas antes de 1996, convertido para R$ em 31/12/95: R$ 100.000,00

- (d) Data de alienação à vista a terceiro: 01/05/2017

- (e) Valor de alienação à vista a terceiro: R$ 1.500.000,00

- (f) Custo de aquisição total (b+c): R$ 500.000,00

- (g) Resultado 1 Ganho de capital bruto (e-f): R$ 1.000.000,00

- (h) Resultado 2 Ganho de capital ajustado em relação ao custo de aquisição em 1988: R$ 800.000,00

- (i) Resultado 3 Ganho de capital sujeito à aplicação do FR1: R$ 407.418,09

- (j) Resultado 4 Ganho de capital líquido, sujeito à aplicação do FR2: R$ 242.399,82

- (k) Imposto devido (j*15%): R$ 36.359,97

Exemplo 2 - Imóvel adquirido em 2007 e alienado em maio de 2017. Foram realizadas reformas em 05/05/2010. Parte do produto da venda foi aplicada na aquisição de novo imóvel residencial.

- (a) Data de aquisição: 01/04/2007

- (b) Valor de aquisição: R$ 500.000,00

- (c) Valor das edificações, ampliações ou reformas, realizadas em maio de 2010: R$ 100.000,00

- (d) Data de alienação à vista a terceiro: 01/05/2017

- (e) Valor de alienação à vista a terceiro: R$ 1.500.000,00

- (f) Custo de aquisição total (b+c): R$ 600.000,00

- (g) Resultado 1 Ganho de capital bruto (e-f): R$ 900.000,00

- (h) Resultado 2 Ganho de capital ajustado em relação ao custo de aquisição em 2007: R$ 900.000,00

- (i) Resultado 3 Ganho de capital sujeito à aplicação do FR1: R$ 900.000,00

- (j) Resultado 4 Ganho de capital, sujeito à aplicação do FR2: R$ 601.952,97

- (k) Aplicação do produto da venda em outro imóvel: R$ 500.000,00

- (l) Resultado 5 Ganho de capital líquido: R$ 401.301,98

- (m) Imposto devido (15%*l): R$ 60.195,29

Exemplo 3 - Imóvel adquirido em 1984, em condomínio entre o vendedor e seu irmão, sendo que a metade do imóvel pertencente ao irmão foi alienada ao vendedor em 2008. A totalidade do imóvel foi alienada em maio de 2017.

- (a) Data de aquisição: 01/04/1984

- (b) 50% do valor de aquisição convertido para R$ em 31/12/95: R$ 200.000,00

- (c) 50% do valor de edificações, ampliações ou reformas realizadas antes de 1996, convertido para R$ em 31/12/95: R$ 50.000,00

- (d) Data de alienação de 50% do imóvel do irmão ao vendedor: 15/05/2008

- (e) Valor da alienação de 50% do imóvel do irmão ao vendedor: R$ 500.000,00

- (f) Data de alienação à vista a terceiro: 01/05/2017

- (g) Valor de alienação à vista a terceiro: R$ 1.750.000,00

- (h) Custo de aquisição total (b+c+e): R$ 750.000,00

- (i) Resultado 1 Ganho de capital bruto (g-h): R$ 1.000.000,00

- (j) Resultado 2 Ganho de capital ajustado em relação ao custo de aquisição em 1984: R$ 933.333,34

- (k) Resultado 3 Ganho de capital sujeito à aplicação do FR1: R$ 797.527,32

- (l) Resultado 4 Ganho de capital líquido, sujeito à aplicação do FR2: R$ 536.327,54

- (m) Imposto devido (15%*l): R$ 80.449,13

Quem realiza esse cálculo?

Em princípio, basta inserir as informações pertinentes à operação no Programa de Apuração de Ganhos de Capital (GCAP 2018) e deixar que o próprio software efetue o cálculo do ganho de capital e do imposto de renda a recolher. Em face da notória complexidade do Direito Tributário e dos riscos envolvidos numa eventual inserção inexata dessas informações, recomenda-se o auxílio de um advogado tributarista para a apuração do ganho de capital e do imposto devido.

Se você gostou desse artigo, deixe o seu comentário abaixo, ou caso você tenha alguma sugestão de tema, mande para a gente.

Abraços,

Garrastazu Advogados

Fique por dentro das nossas novidades.

Acompanhe nosso blog e nossas redes sociais.